Chúng ta thường hay sử dụng những stablecoin phổ thông như USDT, USDC hay BUSD, ngoài ra thị trường tiền điện tử còn có stablecoin của các giao thức DeFi. Nhiệm vụ cơ bản là cung cấp tính thanh khoản cho giao thức. Người dùng vay dựa trên giá trị tài sản thế chấp, trả nợ và mint stablecoin theo tỷ lệ phần trăm nhất định.

Tương tự như Aave đã phát hành GHO của riêng mình, gần 1 tỷ stablecoin đang được vay trên Aave và GHO đang chiếm gần 1/5 thị phần với mức 2% APR. Đối với Curve Finance, họ tạo ra stablecoin crvUSD, hoạt động không dựa trên vị thế nợ thế chấp (CDP). Khi tính thanh khoản crvUSD giảm, hợp đồng hoán đổi trở nên kém hiệu quả hơn, bởi vì:

- Giảm khối lượng giao dịch

- Giảm chi phí

- Sức hấp dẫn của CRV giảm

- TVL giảm

Vậy crvUSD giải quyết những vấn đề này như thế nào? Trong whitepaper dự án không đề cập, chúng ta sẽ giả định qua bài phân tích sau đây.

>> Đọc thêm: Phân tích chuyên sâu về Curve stablecoin

1. Nhận thêm thanh khoản

crvUSD chủ yếu được mint dựa trên ETH, tuy nhiên một số pool trong Curve cũng có thể sự dụng để mint.

Việc giới thiệu CDP stablecoin với cơ chế thanh lý – chống thanh lý có thể ổn định thanh khoản và xây dựng một thế giới crypto rộng lớn. Ngoài ra, nếu các nhà cung cấp thanh khoản có thể thế chấp các vị trí của họ để vay, thì quỹ thanh khoản của Curve sẽ có TVL cao hơn.

2. Tăng khối lượng giao dịch

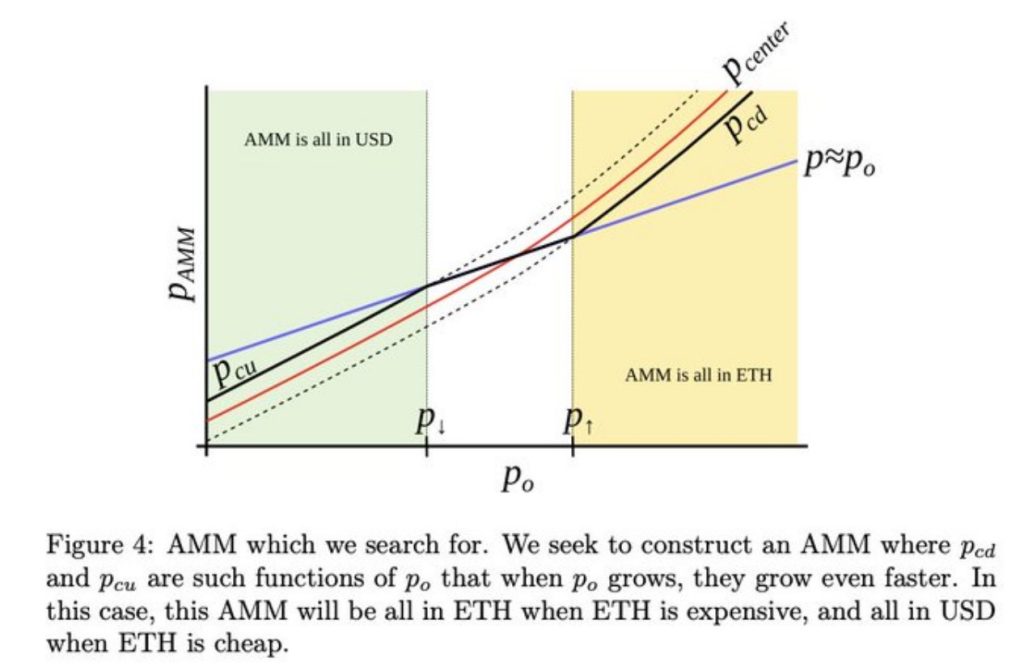

LLAMMA, một thuật toán tạo lập thị trường tự động cho vay – thanh lý độc đáo, cho phép người dùng vay và cho vay đối với tài sản thế chấp mà không có nguy cơ bị thanh lý. Đồng thời, việc liên tục tái cân bằng danh mục tài sản sẽ làm tăng khối lượng giao dịch và phí trong pool.

LLAMMA giải quyết vấn đề thanh lý bằng cách thanh lý dần/ chống thanh lý tài sản thế chấp của người dùng, cho phép tài sản thế chấp và stablecoin được chuyển đổi liên tục:

- Khi giá tài sản thế chấp giảm, LLAMMA sẽ bán tài sản thế chấp và mua crvUSD

- Khi giá tài sản thế chấp tăng trở lại, LLAMMA sẽ mua lại tài sản thế chấp

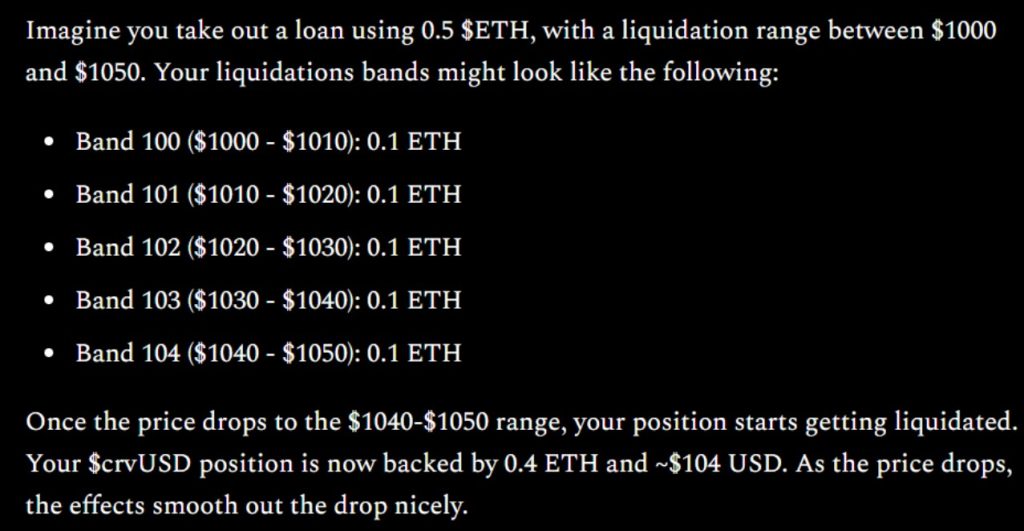

Thuật toán chia giá tài sản thế chấp thành các khoảng khác nhau, do đó giá thanh lý của tài sản thế chấp sẽ dao động trong một phạm vi nhất định, thay vì một giá trị cụ thể.

Các giao thức DeFi khác như Aave, Compound, MakerDAO có các công cụ thanh lý truyền thống, bởi vì:

- Khi giá giảm, tài sản thế chấp của bạn được bán

- Khi giá tăng, bạn sẽ giữ đồng đô la ở mức giá sàn

Trong LLAMMA lại khác:

- Khi giá giảm, tài sản thế chấp của bạn sẽ được bán

- Khi giá tăng, tài sản thế chấp của bạn sẽ được mua

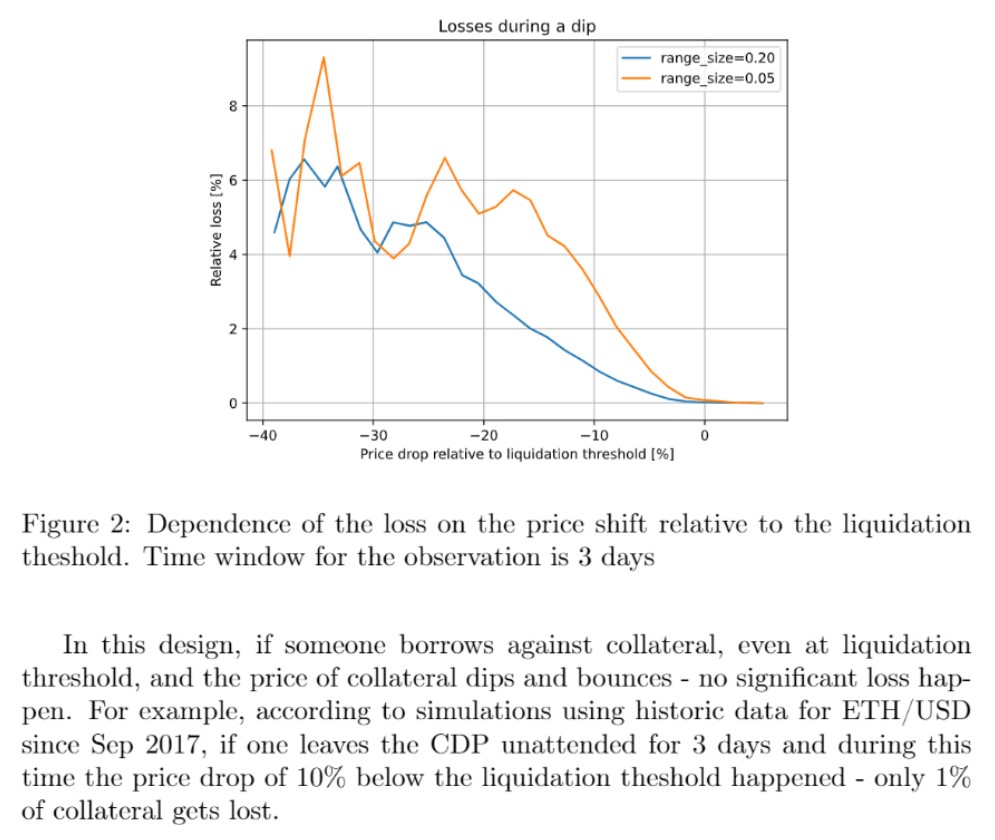

Dù vậy, LLAMMA cũng có nhược điểm: Hệ thống tái cân bằng danh mục đầu tư tự động bị lỗ vĩnh viễn. Nói một cách đơn giản, LLAMMA bán thấp và mua cao mỗi khi nó cân bằng lại. Đây là khoản lỗ phải chịu để không mất hết tài sản thế chấp.

Phần lỗ này tương đối nhỏ, ví dụ như giá giảm 10% và xuống dưới ngưỡng thanh lý, thì chỉ 1% tài sản thế chấp thanh lý.

Người dùng thường đề cập đến phí gas cao của Curve Finance. Một câu hỏi được đặt ra: Phí gas và chi phí trượt giá (slippage) trong quá trình tái cân bằng liên tục sẽ được thanh toán như thế nào?

3. Tăng thu nhập của veCRV

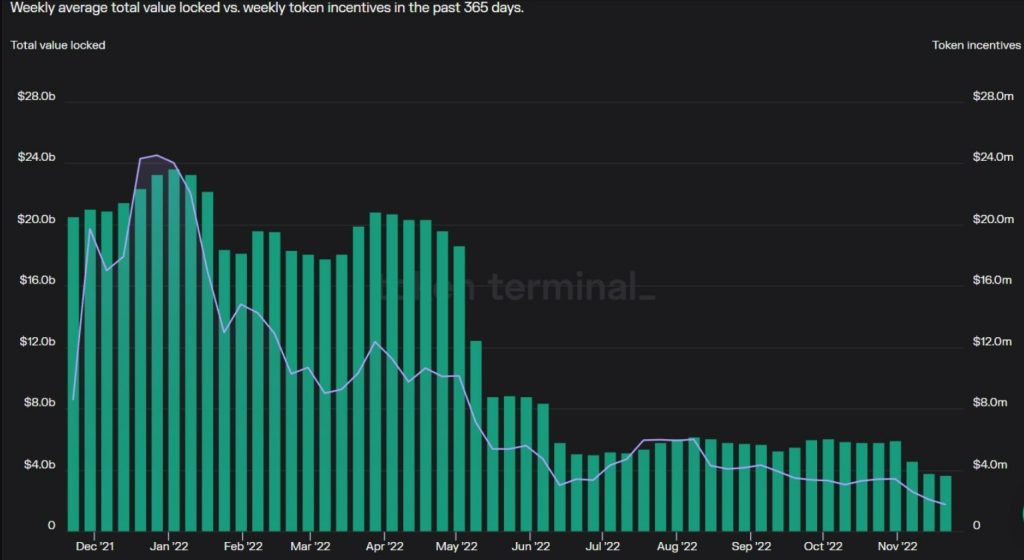

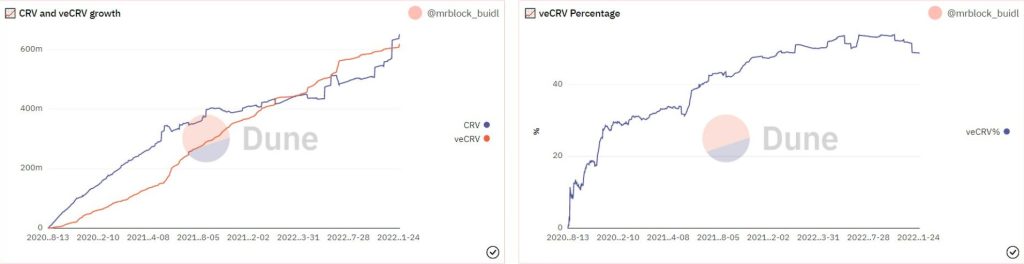

Curve phụ thuộc rất nhiều vào giá CRV và cần mọi người sử dụng càng nhiều CRV càng tốt để giảm áp lực bán từ ~530.000 CRV mỗi ngày.

Nhiều thông tin thổi phồng về các sản phẩm đi kèm veCRV và thu nhập thụ động trên thị trường, các nhà đầu tư đã nhận thức được vấn đề của Curve và sẽ không khóa CRV nhiều như trước, dẫn đến tỷ lệ veCRV cũng đang giảm dần.

Với việc ra mắt crvUSD, những người nắm giữ veCRV sẽ có một khoản thanh toán phí mới:

- Phí vay crvUSD

- LLAMMA tăng khối lượng giao dịch

Hiện tại, các nhà phân tích vẫn chưa thống kê được crvUSD có tăng đáng kể thu nhập của chủ sở hữu veCRV hay không.

Một điều quan trọng khác là cách crvUSD sẽ ổn định mức cố định của nó. Ví dụ: LUSD luôn được giao dịch trên mức cố định và nếu mọi người không mint thêm LUSD bằng ETH, thì nhu cầu về đồng tiền này sẽ không thể được đáp ứng. Khi mức cố định vượt quá 1 đô la, Beanstalk mở rộng nguồn cung của mình, nhưng khi mức cố định giảm xuống dưới 1 đô la, thay vì giảm nguồn cung, Beanstalk dựa vào các khoản vay để khôi phục mức cố định.

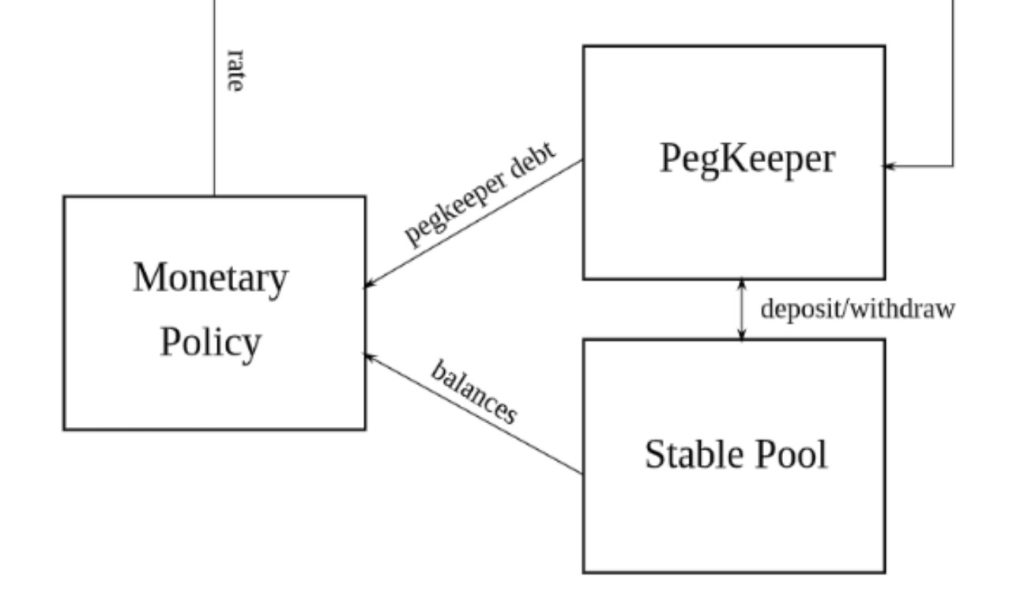

Trong trường hợp của crvUSD, khi tỷ giá cố định của nó vượt quá 1 đô la, crvUSD sẽ mở rộng nguồn cung của mình (mint mà không cần thế chấp) và khi tỷ giá cố định của nó giảm xuống dưới 1 đô la, crvUSD cũng đốt cháy để giảm số lượng cung.

Tổng kết

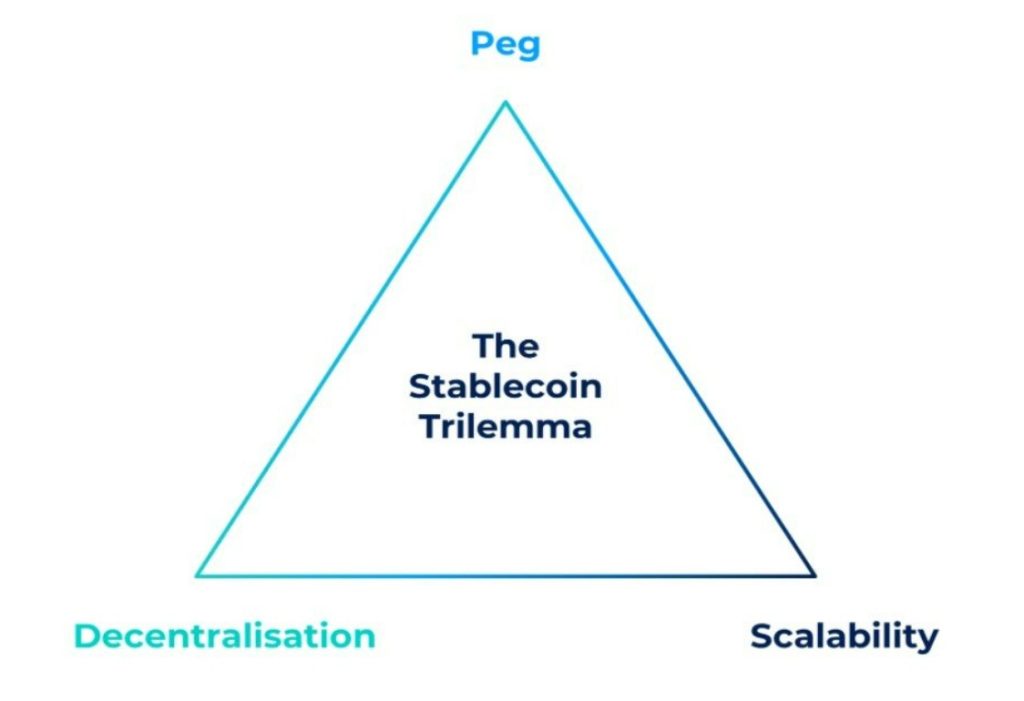

Michael Egorov, giám đốc điều hành Curve Finance, không muốn tạo ra một stablecoin hoàn toàn mới, mà tạo ra crvUSD tối ưu hóa thiết kế trên cơ sở các loại tiền điện tử. Đồng thời, crvUSD đang giải quyết ba vấn đề trong tam giác bộ ba bất khả thi của stablecoin:

- Duy trì giá xấp xỉ 1 đô la

- Tính phi tập trung

- Khả năng mở rộng vốn